8月科学教育网小李来为大家讲解下。银行控制房贷规模(控制房贷比例这个很多人还不知道,现在让我们一起来看看吧!

一、房贷规模的控制

1、银行贷款条件设置严格:房贷要求借款人有一定收入,且按揭房贷一般最低也在30%以上,商业银行贷款成数不会超过70%,且地价限制等条件综合起来,控制可能的购房人群的增加。

2、政策鼓励安居和备用住房建设:政府会鼓励社会设置备用住房供大众使用,这样能够有效控制房地产的价格,减低贷款的额度,从而控制住房抵押贷款的规模。

3、限制房地产开发投资:房地产开发会按照国家政策限制其发展规模,引导投资资金去其他领域发展,也控制了房产市场的供应,从而控制住房抵押贷款的规模。

4、紧缩房地产易手:银行也可以通过审慎的审贷,严格的授信标准,以及其他条件制约房屋买卖规模,限制贷款发放方式,避免过大和过快的向房地产市场发放投资贷款,以期控制住房抵押贷款的规模。

二、房贷规模控制的目的

1、降低个人和企业及社会负担:金融机构一旦通过限制授信范围,降低授信额度来控制住房抵押贷款规模时,就会把质押房屋的负担转移到另外一边,减轻个人及企业、社会的负担。

2、刺激投资的转移:房贷贷款可以作为金融机构的增加融资工具,通过降低投资贷款的成本和提高投资收益率来实现,可以促进新兴行业发展。

3、控制房地产价格:金融机构可以通过降低投资者获得资金的财务风险与成本,来控制房地产价格,避免出现房地产价格的竞争暴涨的情况。

三、房贷规模的控制形式

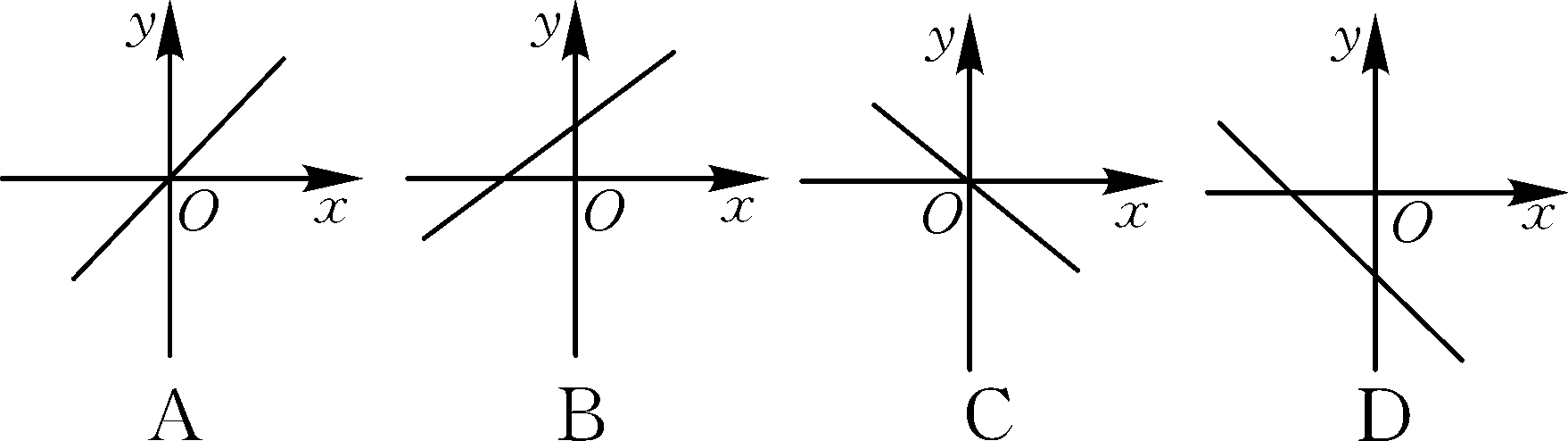

1、利率价格调控:银行把房贷的利率价格进行调整,以降低个人及企业对房产的持有性。

2、限制抵押贷款的总体规模:银行可以根据市场变化和当地经济发展综合情况,限制抵押贷款的总体规模,以控制房贷规模。

3、引导和鼓励社会部门参与安居基金等:引导和鼓励社会部门参与安居基金,以提高地方安居质量,同时降低房屋抵押贷款的规模。

4、金融机构保险机构共同参与房贷抵押贷款:金融机构和保险机构可以采用有效合作组织相互支持,以获得较低的担保费用,减少政府补贴和扶助,降低放贷成本、提高贷款质量和可持续性,控制住房抵押贷款规模。

5、完善执行制度:把好社会教育、立法和执法建设等有关应对高压管理的报备制度和工作体系,使之能及时有效的落实,以最大程度的控制住房抵押贷款的规模。

一、控制房贷比例的必要性

1.随着房地产市场投资的蓬勃发展,中国房地产发展进入了一个高速增长的时期,这给未来的经济社会发展带来了一定的不确定性。为了减少金融市场的风险,各级政府必须采取有效措施来控制房地产市场的发展,更加理性、稳健的发展这个行业,其中最重要的是控制房贷比例。

2.控制房贷比例有利于降低房地产投资的风险。有越来越多的证据表明,当房贷比例偏高时,参与投资者把更多的资金投入房地产市场,可能会导致房价过快上涨,最终导致市场经济失衡,容易出现系统性风险,进而威胁经济社会发展和经济稳定。

3.控制房贷比例还有助于稳定买卖双方的利益;由于房贷比例控制的存在,买卖双方的利益都可以得到有效的保护,降低客户的投资风险,减少交易成本,可以有效地避免市场泡沫的出现。

二、控制房贷比例的措施

1.限制非核心人群贷款。一般来说,控制房贷比例的方式,首先是要限制非核心人群(指未受过中等教育、无固定职业、收入不均的的家庭)的贷款,以防止非法资金流入房地产市场。

2.实施贷款限制政策。控制房贷比例有利于限制房地产市场的发展热情。政府可以实施贷款控制政策,强制性地要求银行和其他金融机构增加抵押贷款、定向减少抵押贷款及其他贷款额度等,以限制非核心人群参与到房地产投资行为中来。

三、控制房贷比例所需的特殊措施

1.建立完善的房地产市场监管环境。由于房地产市场本身具有市场敏感性,容易出现各种质量题,因此为了稳定发展,政府需要建立完善的房地产市场监管环境,采取科学的监管机制,坚决杜绝违规操作,加强风险防范力度,确保以市场化有效的方式进行房地产市场的运作。

2.加强财政政策的有效实施。购房者在房贷比例控制中受到了明确的补贴,其受益程度取决于财政政策的运行程度。政府应加强财政政策的有效实施,以缓解非核心人群在房贷比例控制中受到的影响。

3.强化金融服务行业的风险管理机制。金融市场风险高企,为了防止风险爆发,金融机构和企业应该加强实施和发挥有效的风险管理机制,避免房贷比例控制中的违规操作。同时,政府应采取改革政策,逐步完善和补充风险管理机制,以限制金融市场风险。

本文银行控制房贷规模(控制房贷比例到此分享完毕,希望对大家有所帮助。

标签:房贷,控制,比例